ホーム

1536フォロー

289155フォロワー

自由な発想を縛るもの

Kato Junユーザベース SPEEDAアナリスト

共感する点が多い。

前半部分のデジタルツールについて。

生成AI含めて機械の進化で、機械にパワープレーをさせることが出来る。この進化を使わない手はないが、一方で論点・仮説の精度が高ければ、当然ながらもっと効率は上がる。

全ての事を機械のパワープレーで対応できるわけではないし、下記のように学習効率(そしてエネルギー効率)も課題。だから生成AIの時代の中で生き延びる、人間らしさを発揮するには、むしろ「あえて機械を使わないで鍛える筋肉・体幹」の方が大事なのではないかとさえ思っている。

そして、後半部分の言葉・フレームワークによるクセ・縛りも共感する。

クセ・縛りは無意識的、つまり習慣になっているとも言える。だから効率は良いが、一方であまりに当たり前と捉えて、自覚的になりにくい。そこをあえて自覚的になるプロセスも、時に必要。

【深刻】AI巨大企業の「モラルなきデータ戦争」がかなり酷い(2024/4、NP編集部)

https://newspicks.com/news/9834077

「ブラザー工業のTOB案」にローランドDGが大反論

Kato Junユーザベース SPEEDAアナリスト

現在の株価は5600円で、ブラザーの5200円を経てタイヨーが引き上げた5370円も上回っている(時価総額で700億円弱)。

そのなかで、記事最後のページに、MBO表明前の時価総額、キャッシュについての言及がある。元々過小評価されていたのに過剰な現金を持っていたこととか、今回MBOであればディスシナジーが発生しないのにブラザーの話が合って引き上げをわずかにするなど、基本的には株主共通の利益に資する動きをされていないと言われてもしょうがないように思う。

特に『タイヨウが引き上げたTOB価格5370円でも十分回収可能だと判断している。』という発言は、いただけない。だったら最初からなんでその価格を引き出すように交渉をしていないのかと言われてもしょうがないし、MBOは今後のオーナーにとっては将来のエグジットのリターンが高くなるので、安くTOBできるほどよいという既存株主との利益相反があるなかで、とてもデリケートなもの。

ブラザーが入ってきたことは、ディスシナジーの背景を考えると、一種のベアハグ戦略の可能性もある(ローランドDGとしては時間もお金も使うので、MBO成立してもそのままよりブラザーにとってはメリットがある)。ただ株主共通の利益に資する結果となっているので、資本市場として極めて適切だし、現在の株価から考えるにもう一回ブラザーには引き上げてほしいし、ローランドDGとしてもディスシナジーが発生しないのだから懸念を突き放すプライスを出せばよい。

タイヨーも資本市場のプレイヤーなのだから、MBOに拠出する資金のリターンが低くなる・リスクが高いと判断すれば、ブラザーのTOBに賛同をすればよい。そういった結末となったとしても、上場企業の経営者としては「仕事をした」となるし、そのあとのディスシナジー含めて対応をするのがブラザーの責任になる。また、企業のステークホルダーは株主だけではないので、経営者の仕事として「従業員の雇用についての条件」も含めて交渉をしてよい条件にするのも、また大事な仕事。かといってそればかりを重視して、上場企業であるのだからステークホルダーの一角である株主を軽視して共通の利益を追求しないのは違う。

【直言】超円安時代に「自分のカネ」はどこに置く?

Kato Junユーザベース SPEEDAアナリスト

清原氏の冒頭がとても印象的。

『私は為替を正しく予想できるわけではありませんが、ここまで急激な円安になると、次の動きとしては「円高」に振れる確率の方が高いのではないでしょうか。少なくとも、さらに大幅に円安になる可能性はとても低いと思います。』

正しく予想できない、というところから入っている。一方で、その後の確率としての話をされている。

理解をしていなければ、そもそも予想できない。でも理解は「色々な理解」があるし、また予想も「確率的な予想」。

だから未来のことに関して「絶対」とか「正しい」と言い切れることはほとんどないと思っているし、言い切っている人は基本的に一旦引いて見たほうが良いくらいに思っている。

またこれは「高くもなるし安くもなる」とも違い、スタンスを取っている。

どれだけ選択肢を絞れるか、絞った選択肢でより確からしいものを選べるか。ただ常に間違える可能性も頭の片隅に入れて、間違えていても大やけどしないようにする(修正して気づける、メインシナリオじゃなかったときのヘッジを入れる)。

【逆転発想】NTTも実践。エース社員こそ「内部監査」に置け

Kato Junユーザベース SPEEDAアナリスト

とても良いと思う。

監査とは何かを考えると、狭義では組織・業務の運営が法令に即して適切に行われていたり、法令に対応するための規定の整備やそれに即した業務プロセスがあるかがあるかを評価・監督すること。

事業は当然ながら不確実性=リスクがある。取ってよいリスクと取ってはいけないリスクを分けて、リスクを撲滅するというより、実効的(効率的・効果的)に対処できているかというリスクマネジメントが重要。

リーダーは、リスクマネジメントがされたプロセスを作り、それを組織文化含め執行することが大きい仕事の一つ。そしてそれを支援・加速するためにリスクの勘所を持ち、評価をしたうえで提案や時に一緒に変えることができる「エース人財」の投入は、組織がスケールするためにはとても大事。

逆にそれが上手くできないリーダーや、支援なく孤独な戦いとなると、どこかでリスクが顕在化する。顕在化するまではよくても、顕在化したらその対処に追われ、時間は当然失うし、内外の信頼を失えばリカバリーできないこともある。

「自己監査は監査にあらず」という言葉がある。それくらい自分で気づくのは、バイアスもあれば人間ゆえに感情・甘えもあるので難しい。だから外部監査というものもあるし、社内的にも内部監査という部署でガバナンス構造を作る。

なぁなぁはいけないが、適切な緊張感のうえでの建設的な提案・協力関係のために内部監査があることは、自分はとても良いと思う。

NORMAL

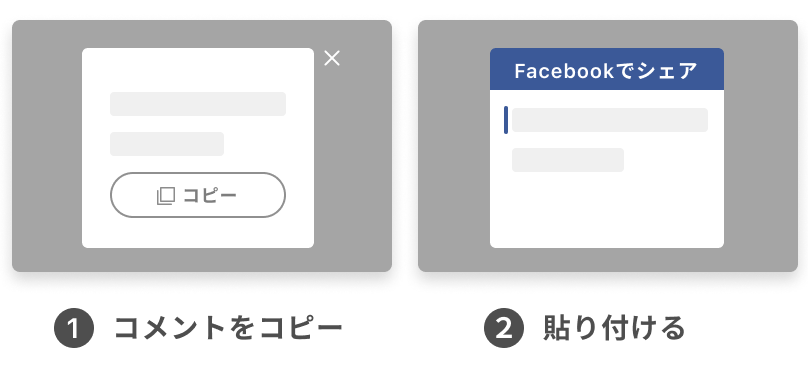

投稿したコメント